こんにちは。主婦投資家のYUICOです。

「年収300万円FIRE 貯金ゼロから7年でセミリタイアする『お金の増やし方』」を読了したので、レビューします✿

\この記事はこんな方にオススメ/

・今の仕事を辞めたいけど、生活のために仕方なく続けている

・専業主婦だけど、パートナーの仕事が忙しく、もっと家族の時間が欲しい

・FIREに興味があるけど、実現できる気がしない

こんな風に思っている方には、ぜひ一度手に取っていただきたい一冊です。

わが家も30代で!とは言いませんが、夫の早期リタイアが実現できれば、平日にお出かけをしたり、一緒に趣味に打ち込んだり、と夢が広がります。

FIREと言われると「1億円くらい必要なのかな?」と思いがちですが、本書では年収にかかわらずFIREする方法が紹介されています。

それにはまず計画からです。

漠然と仕事辛いなぁ辞めたいなぁ・・と思っているのではなく、「〇年後までに〇千万円貯めて辞めよう!」と具体的な目標ができれば、モチベーションにも繋がります。

もしかするとこの本との出会いが、人生を変える出会いになるかもしれません✿

この本をオススメする理由

FIRE実現のための具体的な方法が書かれています^^

もちろん、すべて本書のとおりに実行するのは難しいと思います。

しかし、自身のライフスタイルに合わせてアレンジし、実現可能なプランを作る手助けになります。

なんとなくSNSやメディアなどで目にすることの増えた「FIRE」という文字が、身近に感じられるようになる本です。

著者のプロフィール

著者について

●山口 貴大(ライオン兄さん):金融・起業のマネースクール『Financial Free College』代表。SNSでは「ライオン兄さん」名義で活動。

引用:Amazon.co.jp 年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」

ネット関連会社などにて、8年間のサラリーマン勤務をするが独立。金融・起業の書籍をむさぼり読みつつ、サービス業関連会社を興し、2018年に売却、その売却益を米国株を中心に運用し、経済的自由を獲得した。

同スクールは、「投資家が推奨するお金のスクール」、「未経験から学べるお金のスクール」、「結果が見込めるお金のスクール」の3冠を取得(日本マーケティングリサーチ機構調べ)。

目次

第1章 「投資すべき」は「あおり」でもなんでもなく統計的に正しい

第2章 なぜ「年収300万円」でもFIREできるのか

第3章 失敗のしようがない「インデックス投資」のコツ

第4章 投資に丸ごと生かす「米国経済」のポイント

第5章 資産が「自動」で増える「FIREマインド」とは

3つの要点

この本のポイントを3つ、ご紹介します^^

FIREとは?4つのFIRE

「FIRE」とは、「Financial Independence, Retire Early」の略で、「経済的自立と早期リタイア」という意味です。

自分の貯金や収入を投資に回し、そこから得られる不労所得だけで、人生を自由に過ごすことを言います。

FIREには、4つのタイプがあります。

・Fat FIRE(ファット・ファイア)

資産収入(不労所得)のみで生活できる理想的なFIRE。達成には十分な資産が必要。

・Lean FIRE(リーン・ファイア)

資産収入(不労所得)のみで生活するが、アスリート並みの倹約努力が必要。

・Coast FIRE(コースト・ファイア)

資産収入(不労所得)のみで生活できるが、趣味として片手間に仕事をするストレスフリーなライフスタイル。社会と関わっていきたい人向け。

・Barista FIRE(バリスタ・ファイア)

資産収入(不労所得)+労働収入で生活するセミリタイア的なFIRE。サイドFIREともいう。必要な資産が少ないのでハードルが低い。通常なら週5日働くところを3日勤務にしてみたり、8時間勤務のところを3時間勤務にしてみたりするイメージ。

出典:年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」 山口 貴大(ライオン兄さん) (著)

一般的に、FIREと聞くとファット・ファイアをイメージされるかもしれません。

しかし、より低いハードルで実現可能なのは、Barista FIRE(バリスタ・ファイア)です。

同じ意味の「サイドFIRE」や「セミリタイア」という言葉を耳にする機会も多いですよね。

本書でオススメしているのも、このバリスタ・ファイアです。

まずは、ご自身が「どのFIREを目指すのか」を決めるところから始めましょう^^

年収300万でも、7年で達成可能なサイドFIRE

FIREの流れは、以下の通りです。

①資産づくり

②資産運用

③目標額に到達したらリタイアし、その後の生活費は資産の一部を取り崩す

①の資産づくりですが、ただやみくもにお金を貯めれば良いというわけではありません。

③のFIRE達成後の資産の取り崩しには、「4%ルール」という考え方があります。

資産の取り崩しを年間4%以内に留めれば、資産を減らすことなく生活できるというものです。

もちろん4%以上の運用益を出さなければならないため、運用の際の株式比率は50%以上が条件です。

これは「トリニティ・スタディ」という研究が、裏付けとなっているそうです。

運用益が出ていないときは、資産を取り崩さずに、備えとして用意しておいた「現金クッション(※)」から、生活費を捻出する必要があります。

※現金クッションは、FIRE達成後の生活費から、積み立てる計算です。

年間の生活費×25年分というのが、FIRE達成に必要な資金額の目安と言われています。

仮に、4%で運用し続ける場合、月々の生活費が10万円なら3000万円でFIRE可能です。

さらに、生活費の半分を労働収入でまかなうバリスタ・ファイアであれば、その半分の1500万円でFIRE可能です。

労働収入で月10万円も稼げれば、生活費は15万円かけることもできます。

1500万円なんて貯められない!という方も安心してください。

本書で紹介されている運用方法、米国株インデックスファンドの平均利回りは7%です。

月々10万円積み立て、7%で運用し続けた場合、約9年で目標を達成できます。

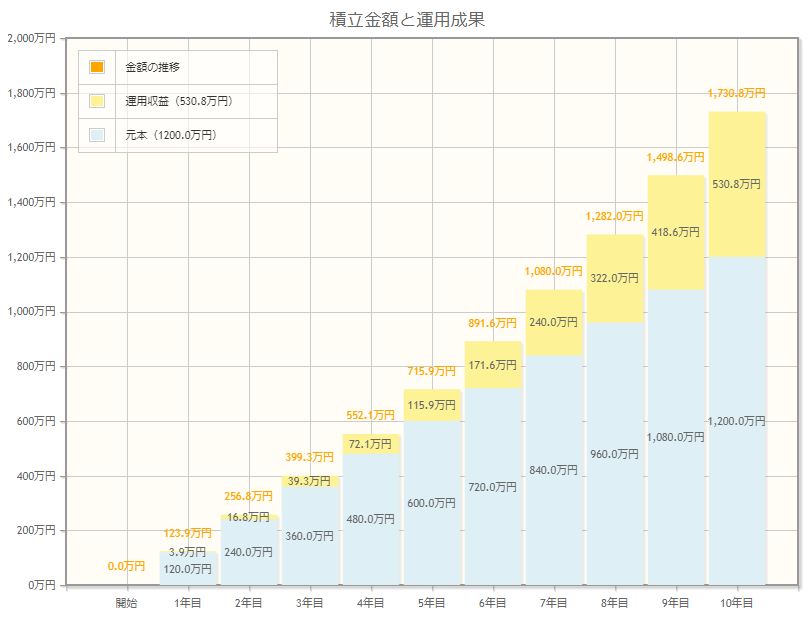

【毎月10万円積み立て、年率7%で運用した場合のシュミレーション】

本書のモデルケースでは、最初の2年間を副業などでつみたて金額を増やし、7年という早期リタイアを実現しています。

最終的には、その副業をリタイア後の職業とするというプランです。

「月10万円で生活していくなんて無理!」という方は、つみたて額を増やしたり、もっと時間をかけたりカスタマイズが可能です。

FIRE達成に必要な資金額は、月々の生活費もそうですが、運用利回りによっても変わります。

本書内では、これらがマトリクス表で紹介されているので、ぜひ参考にされてみてください✿

FIREが成功するかしないかはマインド次第!

FIREの早期達成には、「貯蓄率」を上げることが大切だと著者は述べています。

支出を抑える方法もありますが、副業等で収入を増やすことができれば、運用に回せるお金が増え、よりFIREに近づきます。

その過程で、注意すべき点があります。

FIREやセミリタイアを達成するのが目的ならば、

「収入が上がっても固定費は上げないこと」

これを守ってください。

一度上がった生活レベルを引き下げるのは容易ではありません。

生活に必要な固定費が上がると、FIREを達成するために必要な資産額も大きくなりますので、FIRE実現が遠のきます。

出典:年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」 山口 貴大(ライオン兄さん) (著)

「FIRE達成に収入は関係ない」とは、このような意味です。

力強い入金力があっても、それと同じくらい出て行ってしまうのであれば、FIREすることはできません。

収入が上がれば、生活レベルも上がるのが普通だと思います。

例えば、手元に使っても良い600万円あったとします。

年率5%で複利運用すれば、10年後には977万円、20年後には1591万円になるそうです。

「生活のレベルを上げずに、投資に回せるか?」FIRE達成のカギはマインドにあります。

この本がオススメの人

・今の仕事にストレスを感じている人

・パートナーのFIREを希望している人

・老後の生活に不安を抱えている人

本書の内容は、不労所得で贅沢をしたい!という方にとっては、あまり共感できないものかもしれません。

好きな洋服をたくさん買って、良い車に乗るといった「消費マインド」を満たすためには、働いて稼ぐ「労働収入」も必要だからです。

しかし、今の仕事を続けることに疑問を感じている方にとっては、希望が持てるような内容になっています。

趣味や旅行、大切な人と過ごす時間、やりがい、生きがいを感じるためだけに続ける仕事―――。

そういったことに時間を使い、豊かに生きるための手段、それがFIREです。

出典:年収300万円FIRE 貯金ゼロから7年でセミリタイアする「お金の増やし方」 山口 貴大(ライオン兄さん) (著)

毎朝早く起きて、満員電車に揺られ出勤する生活から、家賃が安くても静かな自分の家で、優雅にコーヒー片手にインターネットビジネス・・・夢がありますよね笑

私自身、若手時代に週4.5で飲み会があったときは辛かったものです。

お金を払って、自分の大事なプライベートの時間を割いて、上司のご機嫌取りをする・・。

サムギョプサル屋さんを指定されて、ひたすら肉を焼き続け、3周回るまで1口も食べられなかったことは今でも忘れません。

辞めようとまでは考えていなくとも、将来選択肢を広く持てることは強みになります。

子育てがひと段落したとき、年齢を重ねて働きに出るのがしんどく感じたときに、サイドFIREの選択肢があったら、より豊かな人生を歩めそうですよね。

感想

普段から資産運用をしている方でも、運用に対する考え方が変わるかもしれません。

4%ルールの根拠となっている「トリニティ・スタディ」の研究ですが、株式と債券の運用比率を株式50%以上とすることで、毎年4%ずつ取り崩しても25年間資産が全く減らないというシュミレーション結果を出しています。

私自身もインデックス投資をしていますが、総資産の50%にも満たない金額です。

FIRE達成後の資産運用同様に、資産の50%以上を米国株インデックスファンド(平均利回り7%)で運用し、日々の生活費は夫の収入から捻出する。

仮に500万としたら、年7%で複利運用すれば、10年後に1005万円、20年後に2019万円、30年後に4058万円です。

老後2000万円問題クリアです。(非常にざっくりとした計算ですが^^;)

FIREするにしてもしないにしても、この資産運用に対する考え方は役立つと思います。

もちろん投資先である米国経済についても、本書内で詳しく説明されています。

わが家の場合、4人家族になるので車は買い替えたいですし、子どもが小学校高学年になったら住宅の購入も考えています。

大学または大学院までの教育費も2人分必要なので、30代でのFIREは難しいと思います。

しかし、それらのイベントがすべて終わったとき、または十分な資産が準備できたと思ったときに、FIREという選択肢があったら、夢があるなぁと思います^^

いつでもサラリーマンを辞められるという安心感があるだけでも、夫の心理的負担を軽くしてあげられると思います。

まとめ

・FIREとは、資産運用で得られる不労所得で、人生を自由に過ごすこと

・4つのFIREの中でもオススメは、実現しやすい「バリスタ・ファイア(=サイドファイア)」

・年間の生活費×25年分が、FIRE達成に必要な資金額(バリスタ・ファイアならその半分)

・資産の取り崩しは年間4%まで。利益が出ていないときは、「現金クッション」から捻出

・運用は、平均利回り7%の米国株インデックスファンドがオススメ

・FIRE成功のカギは、「収入が上がっても固定費は上げないこと」

「FIREに関する入門書」としては、具体的でわかりやすかったです。

数字が多めなので、文系の私には頭に入れるのに少し時間がかかりましたが、理解できるまで何度か読み返したいと思える本でした。

・一度就職したら、定年まで働かなくてはいけない

・寿命が延びているから、定年退職後も再就職しなければいけない

このような現代のスタンダードとは別の選択肢が見つかります。

これからの時代の流れについていくためにも、FIREに関する本は、1冊は読んでおきたいところですね^^

コメント