こんにちは。主婦投資家のYUICOです。

本記事では、配偶者控除を受けている主婦投資家の方が、確定申告で運用益にかかる税金の還付を受ける条件や方法についてご紹介します。

申告方法は、一部画像付きで解説しています✿

e-Taxを使えば、特に事前準備もなく、たったの30分程度で確定申告ができるので、対象かも?という方はぜひチェックしてみてくださいね^^

\この記事はこんな方にオススメ/

・専業主婦で、昨年の運用益が48万円以下の人

・育休中で、昨年の運用益が48万円以下の人

・年間の運用損益がマイナスの人

税金のプロではないので、あくまで経験を元にご紹介しています。

気になる点があれば、e-Taxホームページより確認してください^^

今回は、以下の条件に絞って解説していきます。

・運用商品が投資信託

・特定口座(源泉徴収あり)

・運用益以外に収入が無い

・1年間の運用益が48万円以内

上記以外の方は、どの申告方法が一番お得になるか、色々試してみてくださいね。

確定申告の期間は?まだ間に合う?

還付申告のみの場合、申告対象年の翌年1月から、5年間申告可能です。

令和4年分(令和4年1月1日~12月31日までの所得)であれば、

令和5年1月1日から令和9年12月31日までになります。

確定申告の期限を過ぎてしまった!という方も安心してください^^

ちなみに、令和4年分の確定申告の期間は、

令和5年2月16日(木)から3月15日(水)までです。

還付金を受け取れる条件は?

特定口座(源泉徴収あり)で運用している場合、基本的に確定申告の必要はありません。

利益に対して所得税15.315%と住民税5%が、自動的に引かれているからです。

しかし、以下の場合は、確定申告をした方が税金の還付を受けられてお得です✿

①運用益が基礎控除48万円以内に収まる場合

他に収入がなく、その年1月~12月の運用益が基礎控除48万円に収まる方は、確定申告をすることで特定口座(源泉徴収あり)で徴収された税金が還付されます。

もちろん確定申告をすることで、配偶者控除を外れることはありません。

ただし、副業などをしていて他に収入がある方は、それらも含めた年間合計所得が48万円以下である必要があるので、注意が必要です。

育休中など、給与収入がほとんどない場合も、対象となります。

育休手当は課税対象外のため、所得に含まれません。

②複数の金融機関で取引していて、どこかで損失が発生した場合

1つの金融機関の特定口座(源泉徴収あり)で運用すれば、自動で損益通算※をしてくれます。

※1年間の利益と損失を相殺すること。利益にのみ課税されるため、源泉徴収で払いすぎた税金は自動で還付されます。

しかし、複数の金融機関の特定口座(源泉徴収あり)で運用している場合、自動で損益通算されません。

確定申告で損益通算を行えば、払いすぎた税金の還付を受けられます。

例

【A証券】20万円の利益→4万円強の税金を源泉徴収

【B証券】20万円の損失→税金の徴収はなし

この場合、確定申告することでA証券で徴収済みの税金、4万円強の還付を受けることができます。

②の損益通算は、NISA口座では利用できません。

NISAは元から利益が非課税だからです。

損失を3年間繰り越し、翌年以降の利益と相殺する「繰越控除」というものもあります。

しかし、48万円以内であれば基礎控除で非課税になりますし、48万円を超えて申告すれば、配偶者控除を外れることになるので、メリットデメリットをよく考えて申告するようにしましょう。

配偶者控除を外れても、配偶者特別控除、住民税申告不要制度などを利用すれば、税額や社会保険料などを上手く抑えることができますよ。

特定口座(源泉徴収なし)と一般口座は、年間合計所得が48万円以下の場合、そもそも確定申告は不要です。

e-Taxでの確定申告のやり方

今回は、①の確定申告のやり方をご紹介します。

PCを使って作業していきます。(スマホでもできます)

【準備するもの】

- 証券会社の年間取引報告書※

- マイナンバーカード

- 源泉徴収票(育休中の方など)

※今は年間取引報告書も、マイページから確認できることが多いです。

楽天証券の場合、ログインしてトップページに「取引報告書等」という項目があります。

まず、「国税庁 確定申告書等作成コーナー」から、作成開始をクリック

↓

「スマートフォンを利用して、e-Tax」を選択

↓

「令和4年分の申告書等の作成」から、所得税を選択

↓

「マイナポータルと連携する」を選択し、次へ進む

※連携しないでもできます!

↓

スマホでQRコードを読み取る&初めての方は利用者登録をする

↓

PC画面に戻り、「利用規約に同意して次へ」をクリック

↓

次へ進み、「QRコードでログイン」をクリック

↓

マイナポータルアプリ内の「読み取る」ボタンを押し、QRコードを読み取る

↓

利用者証明用電子証明書のパスワード入力(4桁)

↓

スマホにマイナンバーカードをかざす

↓

ログイン出来たらPCに戻り、次へをクリック

過去にe-Taxを利用したことのある方は、ここで本人情報確認画面になるので、変更がなければ申告書の作成まで進みます。

初めての方は、マイナンバーカードの読み取り方法で「スマホで読み取り」を選択

その下の「スマートフォンで読み取り」をクリック

↓

マイナポータルアプリ内の「読み取る」ボタンを押し、QRコードを読み取る

↓

証明用電子証明書のパスワードを入力(英数字6~16桁)

↓

PCに戻ると「本人確認完了」となるため、次へをクリック

↓

「マイナポータルから証明書等データの情報を取得します。」まで進む

医療費控除などを同時に行う場合は、データを取得すると便利です。

ただし、専業主婦の場合は、夫(収入が高い方)の確定申告で医療費控除を受けた方がお得なので、基本的には飛ばしてOKです。

↓

「申告書等を作成する」をクリック、下の画面まで進む

↓

質問に答え、次へ進む

※育休中の方は、源泉徴収票は「あり」になり、質問項目が増えます

※予定納税は、個人事業主などが税金を前払いする制度です

※ふるさと納税でワンストップ特例を利用していても、再度申告が必要になります

↓

【分離課税の所得】株式等の譲渡所得等の「入力する」をクリック

※年末調整済みの源泉徴収票がある方は、給与所得の入力も必要です

↓

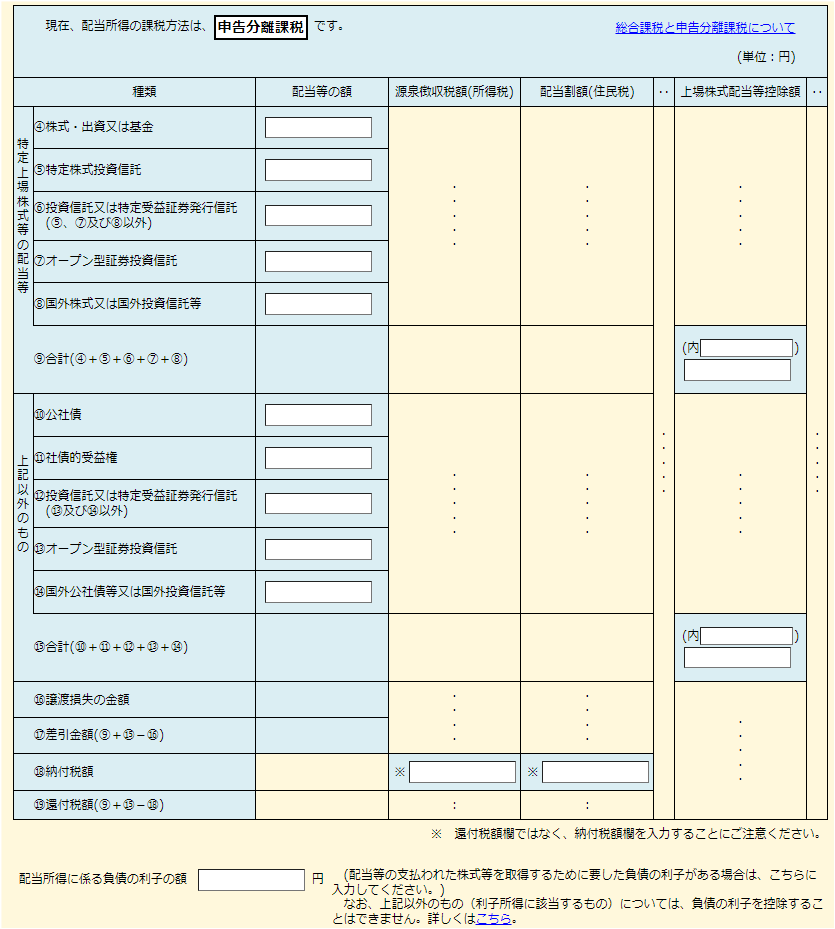

1 配当所得の課税方法の選択

・総合課税(累進課税) 所得が195万円以下の場合、所得税5%、住民税10%

※配当控除を受けられる

・申告分離課税 所得税15.315%、住民税5%で固定

※譲渡所得等との損益通算ができる

→基礎控除48万円以内であれば、そもそも全額還付されるので、どちらを選んでもかまいません。

ここでは、「申告分離課税」を選択して進んでいきます。

年間取引報告書を見て、配当がなければ「配当等がない」でOKです。

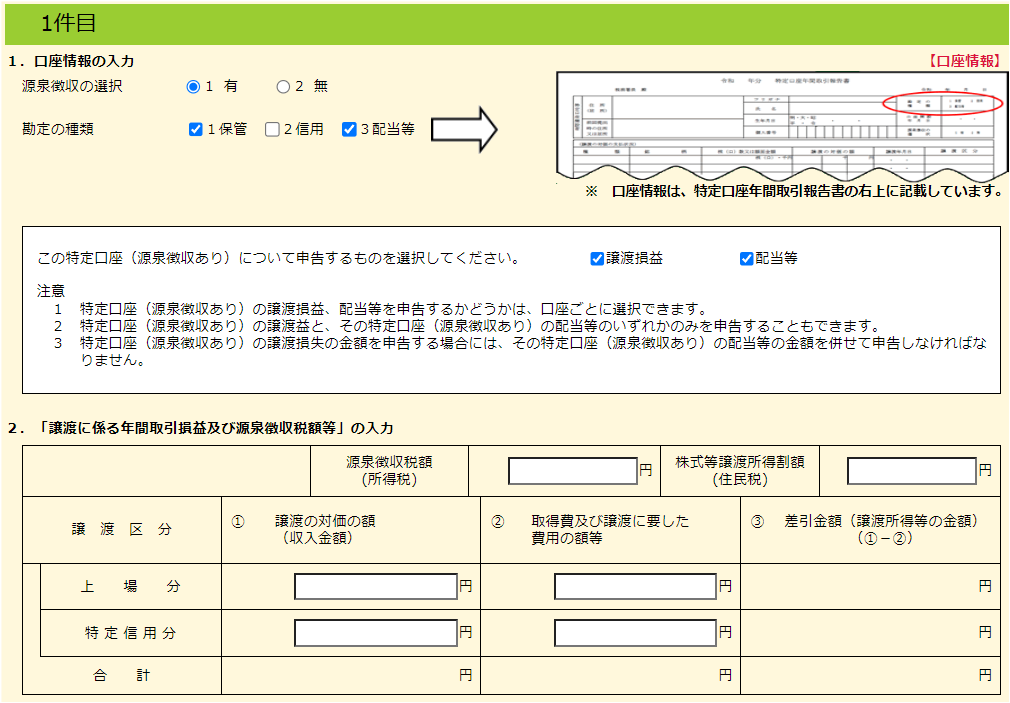

2 株式等の売却・配当・利子等の入力

「『特定口座年間取引報告書』の内容を入力する」をクリック

PDFやWebページのスクショを参考に入力する場合は、「書面で交付された特定口座年間取引報告書の入力」を選択

ここからは、年間取引報告書の内容を転記していくだけです。

源泉徴収の有無、勘定の種類は右上に記載があるので、該当箇所にチェックを付けましょう。

口座開設者の情報のすぐ下に、譲渡に係る年間取引損益や源泉徴収税額などが載っています。

配当が出ている場合は、その下にも入力項目が出てきます

青いbox内を埋めていきます

※⑨の上場株式配当等控除額は、なければ0を入力します

↓

「金融商品取引業者等」を転記し、入力終了

※「株式等の取引明細などの内容を入力する方」以降は、特定口座(源泉徴収あり)で運用している方は入力不要

※繰越控除がある方は、ここで入力

※「3株式等の売却等について『株式等に係る譲渡所得等の金額の計算明細書』を手書き等で作成済みの方」は入力不要

もう一度入力終了をクリックし、元の画面に戻る

総合課税を選択し、投資信託の配当がある場合、この前の画面で「配当控除の入力」もします。

「外貨建資産割合又は非株式割合のいずれか高い方の割合が50%超75%以下であるもの」

「外貨建資産割合又は非株式割合のいずれか高い方の割合が75%超であるもの(※)」

などの入力が複雑に見えますが、「収益分配金計算書」があれば、記載されていることが多いです。

↓

所得控除・税額控除の入力画面まで進み、該当があれば入力

※基礎控除48万円を超えて所得がある場合に効力を発揮するのですが、そもそも配偶者控除対象の方にはあまり関係ない話です。。

↓

計算結果確認画面

還付される金額が表示されます✿

ここで表示されるのは、所得税の還付です。

住民税については、最後に出力する「申告内容確認票・第二表」の中の「住民税・株式等譲渡所得割額控除額」欄で確認できます。

今回の流れ通りに申告すれば、別途自治体への申告は不要です。

↓

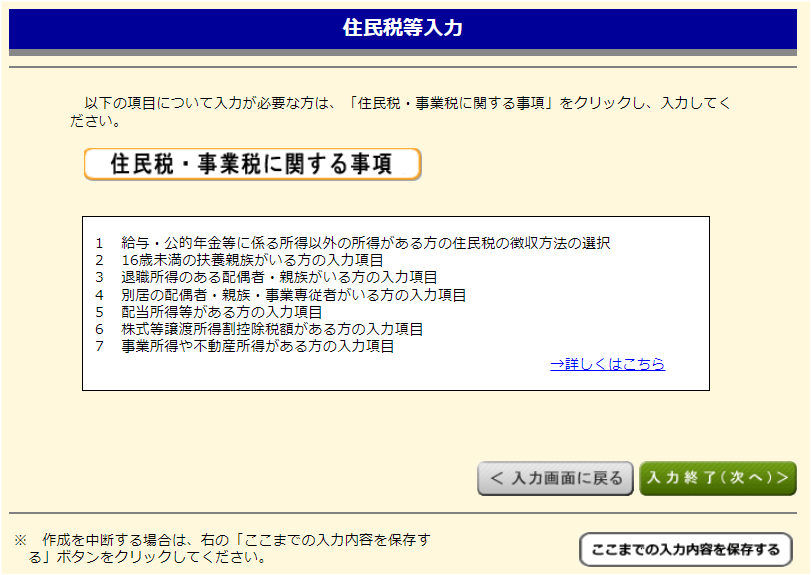

「住民税・事業税に関する事項」がボタンになっているので、クリック

専業主婦の方は、自分で納付をクリック

※今回は住民税は発生しません

育休中の方は、特別徴収のままでもOKです

・自分で納付 納付書が届くので、自分で納付

・特別徴収 会社が納税を代行

項目6の「株式等譲渡所得割額控除額がある方の入力項目」で、「特定配当等・特定株式等譲渡所得の全部について、住民税で申告不要としますか?」という質問があります。

「はい」とすると、住民税分の還付金を放棄することになります。

(配偶者控除対象の方には、メリットがありません。)

一方で、住民税を申告しないことで、所得が増えることを避け、社会保険料や保育料の負担増加を避けられる、メリットもあります。

儲けや他の収入が多く、配偶者控除を受けない方にはオススメです。

この場合、所得が330万円以下の人は、課税方法も総合課税を選択した方が、所得税が5~10%となるので、申告分離課税よりもお得ですね。

他に入力項目がなければ、入力終了をクリック

↓

還付金の受取り方法を選択する

登録済みの方は「公金受取口座への振込み」がラクです✿

住所・氏名・税務署など、必要事項を入力して次へ

管轄の税務署は、国税庁ウェブサイトから、郵便番号などで確認できます

↓

マイナンバーを入力して次へ

↓

帳票表示・印刷をクリック

他に提出書類がある場合は、1枚目に表示されます

ここでは確認だけして、次へ

↓

下の画面では、特になければ「いいえ」を選択して次へ

↓

送信するボタンを押して完了✿

お疲れさまでした^^

(途中で本人確認をしていない場合、ここでマイナポータルアプリを使った本人確認が入ります。)

次の画面で印刷できる帳票が、正式な申告書になるので、PDFなどにして保管しておきましょう。

また、申告書データも保存しておくと、翌年の申告が楽になります。

(確定申告書等作成コーナーでアップロードするだけなので、ファイルを開けなくても大丈夫です。)

e-Taxで申告すれば、受付システムから、申請データの確認や還付金の処理状況などが確認できますよ^^

まとめ

●以下の条件であれば、前年源泉徴収された運用益にかかる税金が全額還付される!

配偶者控除を外れることもありません。

・特定口座(源泉徴収あり)で運用している

・1年間の合計所得金額が基礎控除の48万円以内

●e-Taxで申告すれば、スマホ・PCを使って30分程度で確定申告終了!

申請データの確認・還付金の処理状況なども確認できます。

●還付申告の期間は、申告対象年の翌年1月1日から5年間!

利益が2万円でも、確定申告で4千円ほどの税金が戻ってきます。

慣れてしまえば、たいした手間ではないので、ぜひ一度試してみてください^^

「確定申告の方法」と調べると、本当にいろんなパターンの解説が出てきますよね。

主婦の方で、副業程度に投資をされている方や、これから始めようと思っている方のご参考になれば幸いです。

わかりづらい部分も多かったとは思いますが、最後までお読みいただきありがとうございました^^

コメント