こんにちは。主婦投資家のYUICOです。

本記事では、S&P500に連動する投資信託の中でも、人気銘柄の「eMAXIS Slim(イーマクシススリム)米国株式(S&P500)」と「SBI・V(バンガード)・S&P500インデックス・ファンド」を比較します✿

この2本が人気の理由や、VOO・SPY・IVVなど、ETFとの違いについても解説していきます。

\この記事はこんな人にオススメ/

・S&P500に投資したいけど、色々あってどれを選べば良いかわからない!という人

・投資信託とETFどちらにするか迷っている人

・NYダウ・S&P500・NASDAQ指数など、アメリカの株価指数の違いを知りたい人

オルカンとの比較はこちら↓

【徹底比較】eMAXIS Slim米国株式(S&P500)・SBI・V・S&P500

早速本題です!

5つの観点から、eMAXIS Slim米国株式(S&P500)とSBI・V(バンガード)・S&P500を比較していきます。

運用会社

eMAXIS Slim米国株式(S&P500)の運用会社は、三菱UFJアセットマネジメントです。

SBI・V・S&P500は、SBIアセットマネジメントです。

財閥系企業にお勤めの方は、好みが分かれるところかもしれませんね!

実質コスト(2024.03.06時点)

どちらも、購入時手数料・信託財産留保額はありません。

eMAXIS Slim米国株式

年率0.108%(2022年4月26日~2023年4月25日)

SBI・V・S&P500

概算年率0.104%(2022年9月15日~2023年9月14日)

実質コストは、投資信託の中から日々差し引かれるものなので、別途かかるわけではありません。

パフォーマンスも、すべてのコストが引かれた後の数値です。

どちらも投資信託の中では、非常に安く優秀です✿

実質コストとは?

信託報酬に加え、売買委託手数料や、有価証券等を海外で保管した際に、海外の保管機関に支払われる費用などを含めた費用のこと。

最終的に支払った費用は、投信運用会社HPの運用報告書から確認できます。

信託報酬等のように事前に示されるものではないので、証券会社の商品ページや目論見書から確認はできません。

(「隠れコスト」とも言われていますが、隠しているわけではありません^^)

信託財産にかかる監査報酬、信託事務の処理に要する諸費用、法定書類(目論見書、運用報告書等)の作成・印刷・交付にかかる費用、組入有価証券の売買の際に発生する売買委託手数料、外貨建資産の保管に要する費用等の費用は、原則として受益者の負担とし、信託財産中から支払われます。有価証券の貸付取引を行った場合、貸付有価証券関連報酬として信託財産の収益となる品貸料に0.55(税抜0.5)以内を乗じて得た額が、原則として受益者の負担として信託財産中から支払われます。なお、これらの費用は、運用状況などにより変動するものであり、事前に料率、上限額などを示すことができません。

引用:SBI・V・S&P500インデックス・ファンド 投資信託説明書(交付目論見書)使用開始日 2023.12.15

ご参考までに、信託報酬は

eMAXIS Slim米国株式(S&P500)が年率0.09372%以内、

SBI・V・S&P500が年率0.0938%程度です。

純資産額(2024.03.06時点)

この2本は純資産額に差はあるものの、どちらを選んでも問題ないくらいに、大きな純資産額を持っています。

eMAXIS Slim米国株式(S&P500)

3兆8484億30百万円

SBI・V・S&P500

1兆4516億41百万円

投資信託には、「繰上償還」といって、運用を途中で辞めてしまうことが稀にあります。

もちろん償還されたお金は戻ってきますが、投資家にとって繰上償還はデメリットしかありません。

こういった銘柄を避けるためにも、純資産額は最低でも50億円以上あるファンドが無難と言われています。

そういう意味では、どちらもクリアしています。

ご参考までに、前回(2023年9月)更新時からの純資産額の推移は以下の通りです。

eMAXIS Slim米国株式(S&P500)

2兆6093億54百万円→3兆8484億30百万円

SBI・V・S&P500

1兆1003億62百万円→1兆4516億41百万円

eMAXIS Slimの伸びがすごい!

運用方法

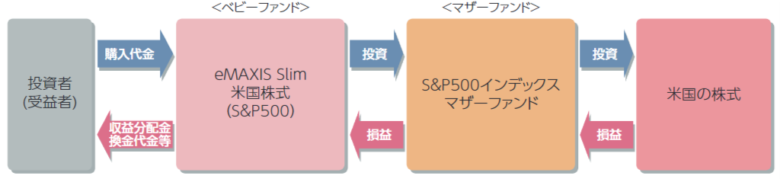

eMAXIS Slim米国株式(S&P500)は、「S&P500インデックスマザーファンド」へ投資

ファミリーファンド方式といって、複数のベビーファンドと呼ばれる投資信託からお金を集めて、マザーファンドと呼ばれる投資信託に投資します。

(この場合、eMAXIS Slim米国株式(S&P500)がベビーファンドで、S&P500インデックスマザーファンドに投資します。)

マザーファンドが一括して株式に投資するため、大規模で効率の良い運用が可能となります。

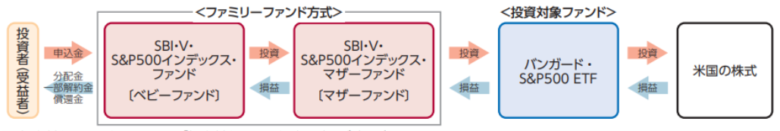

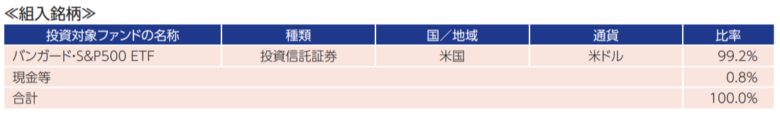

SBI・V・S&P500は、「バンガード・S&P500ETF」へ投資

同じファミリーファンド方式ですが、SBI・V・S&P500インデックスファンド(ベビーファンド)から、SBI・V・S&P500インデックスマザーファンドに投資し、さらにバンガード・S&P500ETFを通して、株式に投資しています。

どちらもS&P500に連動する投資成果を目指していますが、このように運用方法が異なります。

トータルリターン(2024.03.06時点)

※1.3年は年率換算

| 1か月 | 6か月 | 1年 | 3年 | 設定来 | |

| eMAXIS Slim 米国株式(S&P500) | 3.84% | 15.35% | 40.42% | 94.71% | 172.32% |

| SBI・V・ S&P500 | 3.93% | 15.30% | 40.29% | 93.89% | 150.18% |

eMAXIS Slim米国株式(S&P500)の設定日は、2018/07/03です。

SBI・V・S&P500は、2019/09/26です。

eMAXIS Slim米国株式(S&P500)は、先物取引を利用しており、投資比率が100%を超えることがあるので、値動きが少しだけ大きくなっています。

(下落相場のときは、eMAXIS Slimの方が下落幅は大きいということです。)

対象インデックスとの連動を維持するため、先物取引等を利用し株式の実質投資比率

引用:eMAXISSlim 米国株式(S&P500) 投資信託説明書(交付目論見書)使用開始日 2024.1.25

が100%を超える場合があります。

SBI・V・S&P500は、0.8%は現金等としてマザーファンドに残っています。

運用効率は、eMAXIS Slimに分がありそうです。

NYダウ・S&P500・NASDAQ指数の違い

ここからは、「そもそもS&P500って何?」という方に向けて、NYダウやNASDAQ指数との違いについて、簡単にご説明します。

これらはすべて、アメリカの代表的な株価指数です。

証券取引所の種類を押さえておくと、わかりやすいです✿

アメリカの2つの証券取引所

アメリカには、ニューヨーク証券取引所(NYSE)とナスダック証券取引所(NASDAQ)という、2つの主な証券取引所があります。

それぞれの特徴をまとめます。

NYSE(ニューヨーク証券取引所)

世界最大の証券取引所です。

NYSEとは、New York Stock Exchangeの略です。

ビッグ・ボード(Big Board)とも呼ばれます。

歴史も古く、大手優良企業が多く上場しています。

NYSEの他、NYSE Arca、NYSE Americanという取引所もあります。

NASDAQ(ナスダック証券取引所)

NYSEに次いで、世界第2位の規模(時価総額)を誇る証券取引所です。

National Association of Securities Dealers Automated Quotationsの略です。(ちょっと覚えられません^^;)

ハイテク関連やインターネット関連の新興企業が多く上場しています。

GAFAM(※)や先日の決算で注目を集めたエヌビディアもこちらに含まれます。

※ガーファム。Google、Amazon、Facebook(現・Meta)、Apple、Microsoftの頭文字。

以前はオールドエコノミーはNYSE、ニューエコノミーはNASDAQと棲み分けがあったそうです。

NYSEの方でも、ニューエコノミーの企業を招致しなければならなくなったために、その境界線は曖昧になってきています。

アメリカの代表的な株価指数

続いて、3つの株価指数の説明です。

NYダウ(=ダウ・ジョーンズ工業株価平均)

NYSEやNASDAQに上場している、代表的な30銘柄を選出した平均株価指数です。

構成銘柄は、不定期で見直され、その時代に米国を牽引する30社が厳選されています。

「工業」と入っていますが、現在ではもっと幅広い業種から構成されています。

個人投資家からの注目が高い株価指数です。

S&P500

NYSEやNASDAQに上場している、代表的な500銘柄の時価総額を元に算出されます。

S&P500は米国株式市場の時価総額の約80%をカバーしており、米国株式市場全体の代替とも言われています。

米国株式市場の動向を見る上で、注目される株価指数です。

NASDAQ総合指数

NASDAQに上場しているすべての銘柄約3,000を対象とし、時価総額加重平均で算出されます。

ハイテク関連やインターネット関連の動向を見る上で、注目される株価指数です。

NASDAQ100指数もありますが、こちらはNASDAQに上場している企業のうち、時価総額が上位100の銘柄で構成されています。※金融業は除く、時価総額加重平均

それぞれの指数に連動する投資信託が販売されています。「アメリカの株式市場全体に投資したい!」と思ったときに最適なのが、S&P500です。

eMAXIS Slim米国株式(S&P500)とSBI・V・S&P500が人気の理由

どちらも購入時手数料無料、信託報酬0.1%以下の商品です。

S&P500に連動する投資信託は数多くありますが、圧倒的にコストが安いのがこの2本です。

インデックスファンドは、投資成果に大きな差は出ないので、コストが安い方がリターンが高くなります。

同じS&P500に連動する銘柄でも、購入時手数料3.3%(税込)、信託報酬0.4785%(年率)というものもありました。

(地銀等の店頭販売ランキングでは上位に入っていますね^^;)

100万円分購入したら、購入時手数料だけでも、3万3千円の差がつきます。

これを10年保有したら、信託報酬分でさらに3万8千円も差がつきます。

YUICO

「手数料が高いほうが良い商品なんじゃないの?」と思いそうですが、特に違いはないので、安いほうが人気があります。

米国株ETFとの違い

eMAXIS Slim米国株式(S&P500)・SBI・V(バンガード)・S&P500は、ともに投資信託です。

一方で、S&P500に連動する投資成果を目指す金融商品には、ETFと呼ばれるものがあります。

【比較】投資信託とETF

| 投資信託 | ETF | |

| 上場・ 非上場 | 非上場 | 上場 |

| 価格変動 | 1営業日 1回 | リアルタイム (夜~早朝) |

| 取り扱い | 証券会社・銀行など | 証券会社 |

| 購入単位 | 100円以上 1円単位 | 1口単位 (現在70,000円以上) |

| 通貨 | 円 | 米ドル・円 |

| 手数料 | 購入時手数料 信託報酬 信託財産留保額 | 売買手数料 信託報酬 為替手数料 |

| 分配金 | ファンド内で再投資 | 受取・ 再投資 |

| 口座 | 証券総合口座 | 外国株式口座 |

| NISA | 成長・ つみたて | 成長 |

投資信託

基準価額といわれる投資信託の価格は、1営業日1回だけ算出します。

米国株の投資信託の場合、注文した翌営業日の夜に基準価額が決まるため、注文を出す時点では自分がいくらで購入できるのかわかりません。

前日のS&P500の動きを参考に、15時までに注文を出す、という流れになります。

投資信託の良いところは、外国株式口座を作らずに購入できるため、購入時に為替手数料が発生しません。

今回比較する投資信託はともに、購入時手数料・信託財産留保額がかからないので、コストは信託報酬だけを気にすればOKです^^

また、購入単位100円~、NISAのつみたて投資枠もOKということで、始めるハードルが低いです。

巷では、ETFの方が信託報酬が安いと言われていますが、その差は年率にして0.08%くらいなので、金額と年数がよほど大きくない限り、大差はつかないでしょう。

売却手数料と為替手数料を上手く抑えないと、むしろETFのほうがコストが高くなる可能性もあります。

ETF

ETFとは、上場している投資信託のことです。

リアルタイムで取引ができるため、市場価格を見ながら、自分がおおよそいくらで購入できるのかがわかります。

(正確な単価は、注文後に決まります。)

証券会社で外国株式口座を作ることで、購入できます。

ただし、取引時間は米国株式市場が開いている時間帯になるので、日本時間では23:30~翌6:00です。※サマータイム期間中は1時間早まります。

米ドルを持っていれば、米ドルで決済します。(外貨決済)

米ドルがない場合、為替手数料(1ドル0.25円程度)を支払って、円を外貨に換えて決済できます。(円貨決済)

つみたてではなく、繰り返し売買をする場合は、外貨決済にした方が手数料を抑えられますよ◎

下で紹介するETF3本は、買付手数料無料としている証券会社が多いです。

そのため、気にすべきコストは、為替手数料(1ドル0.25円程度)・信託報酬(0.03%程度)・売却手数料(0.495%程度)となります。

キャンペーンも多いので、上手く活用できれば、コストを抑えることができます^^

つみたて投資枠の対象外、最低購入単位が現在7万円以上ということからも、中~上級者向けであるといえます。

S&P500に連動するETF3選!

VOO(バンガード・S&P 500)

純資産総額[十億 USD] 416.375

経費率 0.03%

1年トータルリターン 27.42%

SPY(SPDR S&P 500)

純資産総額[十億 USD] 497.734

経費率 0.09%

1年トータルリターン 27.31%

IVV(iシェアーズ・コア S&P 500)

純資産総額[十億 USD] 445.165

経費率 0.03%

1年トータルリターン 28.21%

(2024/03/06時点)

経費率は、VOOとIVVが0.03%と低いです。

設定日は、SPYが1993年と一番古く、純資産額が最も多いです。

逆に、VOOは設定日が2010年と比較的新しいETFで、現在人気も高いです。

トータルリターンは、3本の中ではIVVが高いです。

このあたりを選んでおけば間違いないかな?という3本です。

【まとめ】結局どっちがいい?

話を戻しますが、結局eMAXIS Slim米国株式(S&P500)とSBI・V(バンガード)・S&P500どっちがいいの?という問いに答えます。

| eMAXIS Slim米国株式 | SBI・V・S&P500 | |

| コスト | 〇 | |

| リターン | 〇 | |

| 純資産額 | 〇 |

強いて言うなら、こんな感じになります。

リターンは、すべてのコストを加味した上で算出するので、どちらかというと「eMAXIS Slim米国株式(S&P500)」がオススメです。

ただし、どちらも僅差ですし、運用会社や運用方法の好みで決めて問題ないと思います。

2024年3月6日時点では、「eMAXIS Slim米国株式(S&P500)」の販売会社は45社で、「SBI・V・S&P500」は14社です。

「eMAXIS Slim米国株式(S&P500)」は、45社の内、銀行も多く含まれます。

銀行では、口座を持っているお客さんへの営業もするので、新規顧客を確保しやすいです。

あくまで推測ですが、そういう意味では今後もeMAXIS Slim米国株式(S&P500)が主力となってくるのかなと思っています。

大人気の2銘柄を比較しましたが、本記事が少しでも疑問解消のお手伝いになれば幸いです^^

最後までお読みいただきありがとうございました✿

\SBI証券だけですが、キャンペーンをまとめました/

\2023年10月27日に新しく運用を開始した「楽天・S&P500インデックス・ファンド」についても、解説しています/

\当ブログでは、日経平均連動型ETFの投資成果を公開しています/

インスタでも毎営業日ストーリーで何か呟いてます👀✨

【URL】https://www.instagram.com/yuicoblog?igsh=OGQ5ZDc2ODk2ZA==

コメント